2024年8月9日,中国商务部发言人在一份声明中表示:中国将欧盟电动汽车临时反补贴措施诉诸世界贸易组织争端解决机制,旨在维护电动汽车产业发展权益和全球绿色转型合作。

一、事件始末:

01 2023年10月4日 启动通知

1.启动通知 Notice of Initiation

欧盟委员会(“委员会”)根据 2016 年 6 月 8 日欧洲议会和理事会关于防止来自非欧盟成员国补贴进口的条例 (EU) 2016/1037(“基本条例”)第 10(8) 条的规定,主动启动反补贴程序,理由是原产于中华人民共和国的用于载人运输的新型纯电动汽车的进口受到补贴,从而对联盟产业造成损害。

2.诉请摘要:

涉案产品是新型纯电动汽车(“BEV”),主要用于运输包括驾驶员在内的 9 人或更少的人,仅由一个或多个电动机驱动。摩托车不在本调查之列。

委员会认为原产于中国的受调查产品进口受益于中华人民共和国政府(“GOC”)提供的补贴。补贴行为包括(1)直接转移资金和潜在的直接转移资金或负债,(2)放弃或未收取的政府收入,(3)政府以低于适当报酬的方式提供商品或服务。特别是,委员会发现了各种补助金、国有银行以优惠条件提供的贷款、出口信贷和信贷额度或国有银行和其他金融机构以优惠条件承销的债券、提供优惠出口保险等证据;所得税减免、股息税减免、进出口退税;增值税豁免和退税;政府以低于充分报酬的方式提供商品(如原材料和投入材料以及零部件)和服务。

此外,委员会对标美国、土耳其、印度等市场对中国纯电动汽车的进口关税和其他贸易壁垒,认为欧盟市场相对开放。同时认为补贴进口产品的价格明显低于欧盟产业的价格,从而压低了价格或阻止了原本会发生的价格上涨,从而对欧盟的销售、市场份额和利润率造成巨大压力。

3.发布采样及问卷调查:

欧盟生产商的抽样表

出口生产商抽样表

出口生产商问卷调查

非相关进口商问卷调查

联盟生产商问卷调查

用户问卷调查

02 2024年3月6日 登记措施

委员会根据基本条例第 24(5) 条,主动指示海关当局采取适当步骤对进口商品进行登记,以便随后可按照基本条例第 16(4) 条的规定自登记之日起对这些进口商品采取措施。

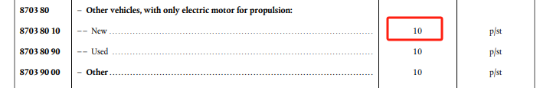

针对进口产品CN编号8703 80 10

03 2024年6月12日 预先披露

委员会调查初步得出结论,中国的纯电动汽车 (BEV) 价值链受益于不公平的补贴,这给欧盟 BEV 生产商造成了经济损害的威胁。并预先披露临时反补贴税。

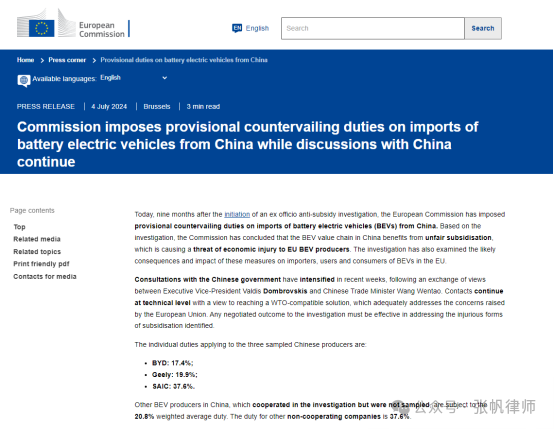

04 2024年7月4日 公布临时措施

适用于三家中国生产商的单独关税为:

比亚迪:17.4%;

吉利:19.9%;

上汽集团:37.6%。

中国其他参与调查但未被抽样的电动汽车生产商需缴纳 20.8% 的加权平均关税。其他不合作公司的关税为 37.6%。

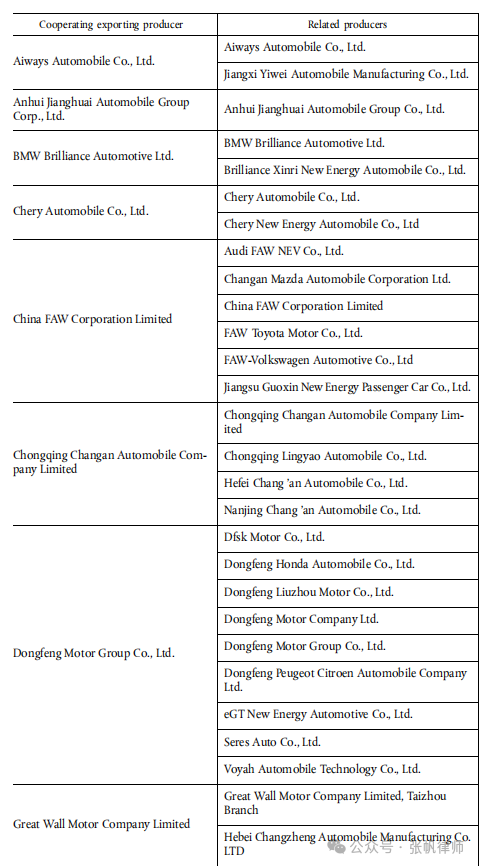

参与调查但未被抽样有:

与 2024 年 6 月 12 日预先披露的税率相比,临时关税根据利益相关方提交的计算准确性评论略有下调。这些临时关税将以担保形式引入(形式由每个成员国的海关决定),于 2024 年 7 月 5 日起生效,最长期限为四个月。只有在征收最终关税时才会征收这些关税,在此期间,必须通过欧盟成员国投票就最终关税作出最终决定。一旦通过,该决定将使关税在五年内具有确定性。

二、事件分析及调查漏洞:

1.此前关税

对于CN编号8703 80 10的BEV就进入联盟市场而言,欧盟进口关税(最惠国关税 - MFN 关税)为 10%。

反补贴与反倾销被公认为是针对不公平贸易采取的措施,虽然两者的调查对象截然不同,反倾销的调查对象是企业,反补贴的调查对象除了企业之外,还有政府、公共机构或其授权部门,但两者有一些相同的实体概念(如国内产业)和极为相似的调查、复审程序。两者在调查程序方面的主要区别是立案前政府磋商,进口成员在发起反补贴调查前,要与对进口产品提供补贴的出口成员政府进行磋商,而在反倾销调查中,进口成员仅需履行对出口国政府的立案通知义务。与反倾销措施相似,反补贴措施包括反补贴税和承诺,实施期限自实施之日起不超过 5 年,经日落复审可延长。

本次针对纯电动汽车 (BEV)的被调查对象包括中华人民共和国政府(GOC)以及中国机电产品进出口商会(CCCME)。

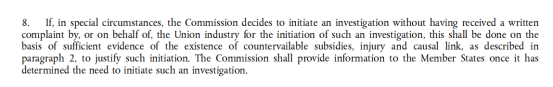

而本次调查是欧盟委员会根据 (EU) 2016/1037 (“基本条例”)第 10 条第 8 款主动发起,但根据该规定:

如果在特殊情况下,委员会决定在未收到欧盟产业或其代表提出的发起此类调查的书面投诉的情况下发起调查,则应在存在第 2 款所述的可征收反补贴税的补贴、损害和因果关系的充分证据的基础上进行,以证明此类调查的合理性。委员会在确定需要发起此类调查后,应向成员国提供信息。

且其应审查:

来自相关国家的进口产品是否获得补贴;

欧盟产业是否受到损害;

补贴进口产品是否正在造成损害;

采取措施(通常是反补贴税)是否符合/违背欧盟的利益。

但实际上,在这份长达200多页的临时措施报告中,笔者认为有两点不妥之处。此外,报告中关于数据统计的统一性和完整性也存在疑问,且欧盟主动发起的此次调查未能达到充分证据的基础标准。

2.线性预测不合理:

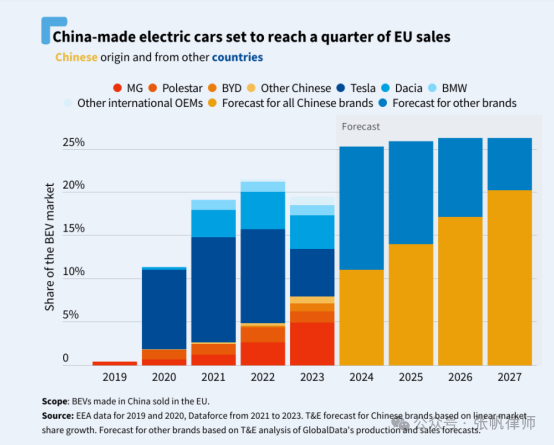

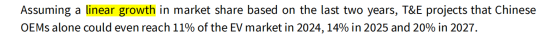

第一,委员关于市场预测,认为根据欧洲运输环境联合会(T&E)预测评估,中国品牌和中国公司收购的欧洲品牌的市场份额将在 2024 年达到 11%,2025 年达到 14%,2027 年达到 20%。

但实际上欧洲运输环境联合会(T&E)系基于线性增长(linear growth)预测,明显且不合理高于其他数据收集估计结果,如GlobalData。实际上,线性增长预测模型不适用于汽车市场占有率评估,因为汽车市场受到技术进步、政策变化和竞争激烈等多种因素影响,导致市场占有率呈现非线性波动。其次,市场接近饱和时,增长空间有限,线性模型容易高估未来的市场份额。因此,用线性模型来评估市场占有率属于明显不合理。

3.过度聚焦贸易壁垒国:

第二,报告中过度聚焦美国、土耳其、印度等贸易壁垒措施,声称“任何其他相关市场”对从中国进口的 BEV 都面临较高的进口壁垒。并称,这使得欧盟市场成为唯一一个对中国进口汽车开放的大型、富裕和成熟的汽车市场。

其他对中国有贸易壁垒的国家:

美国,2023 年注册的 BEV 超过 100 万辆,目前对从中国进口的 BEV 征收总关税 27.5%(2.5% 的最惠国关税和 25% 的“第 301 条关税”),并于 2024 年 5 月公布了将第 301 条关税从 2024 年 8 月起提高到 100% 的提案。

土耳其,对从中国进口的电动汽车除了征收 10% 的最惠国关税外,还征收了 40% 的附加关税

印度,对售价 40,000 美元或以下的电动汽车征收 70% 的进口税,对售价超过 40,000 美元的电动汽车征收 100% 的进口税。

巴西,2024 年 1 月重新对进口纯电动汽车征收 10% 的税,到 2024 年 7 月将增至 18%,到 2026 年 7 月将增至 35%。

但实际上,这一结论的数据口径明显过窄,且存在以偏概全、因噎废食的问题。

本次调查的补贴和损害调查期为2022 年 10 月 1 日至 2023 年 9 月 30 日期间,而考虑期为与损害评估相关的趋势审查涵盖了 2020 年 1 月 1 日至调查期结束期间。而关于BEV在各国市场占有率的参考评估数据采用报告为PWC出具的Electric Vehicle Sales Review Q4 2023,其数据口径仅采用2023年第4季度数据,具有较强波动性。

况且,从市场份额和占有率来看,挪威、瑞士、韩国等国在电动汽车(BEV)市场上也占有较大份额。欧盟不必一味效仿美国、土耳其、印度等实施贸易壁垒的国家,尤其是考虑到贸易本身具有强烈的区域性和属地性特征。欧盟应根据自身情况,按照法律规定实际审查反补贴的构成要件,特别是评估采取反补贴税是否会违背欧盟的利益。

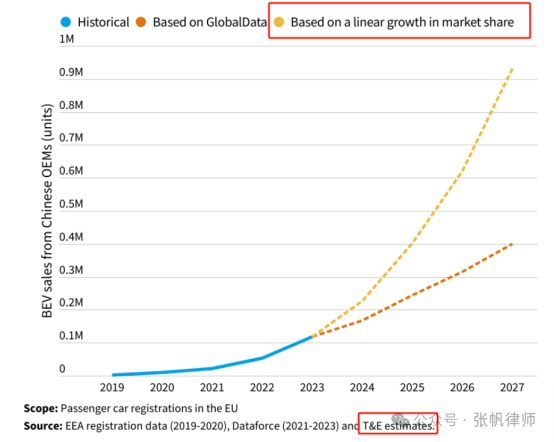

三、后续时间进程

2023 年 10 月 4 日,委员会正式启动对原产于中国的乘用电动汽车进口的当然反补贴调查。此类调查必须在启动后最多 13 个月内完成。最终措施必须在征收临时关税后不迟于 4 个月实施。

按照普通贸易防御程序,成员国现在将在临时措施在官方公报上公布后不迟于 14 天,以书面程序和简单多数对临时措施进行投票。此次投票将遵循所谓的咨询程序,根据委员会规则(不具有法律约束力)。

利益相关方还可以在临时措施生效后 5 天内向委员会服务部门申请听证会,并在生效后 15 天内提供意见。此后,在考虑了相关方的意见后,委员会将披露其最终措施提案(如果有),并留出足够的时间(10 天)供相关方发表评论。

然后,委员会将向成员国提交最终决定,成员国将根据委员会规则的审查程序进行投票(除非有多数反对,否则委员会提案将予以通过)。该投票将具有约束力。任何潜在措施的有效期为 5 年,经证实的请求和随后的审查后可延长。

四、全球贸易救济趋势:

1995年至2024年,全球各成员发起的贸易救济案件中,反倾销6430起,占比83.45%,反补贴711起,占比9.23%,保障措施475起,占比6.16%,特别保障措施89起,占比1.16%。

1995年至2024年,中国(不包含中国香港、中国澳门及中国台湾地区)对欧盟发起的贸易救济案件中,反倾销34起,占比87.18%,反补贴3起,占比7.69%,保障措施2起,占比5.13%,特别保障措施0起,占比0.00%。

1995年至2024年,欧盟对中国(不包含中国香港、中国澳门及中国台湾地区)发起的贸易救济案件中,反倾销168起,占比82.76%,反补贴20起,占比9.85%,保障措施5起,占比2.46%,特别保障措施10起,占比4.93%。

五、WTO层面的争端情况:

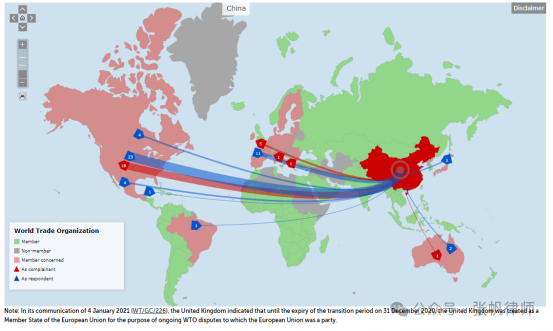

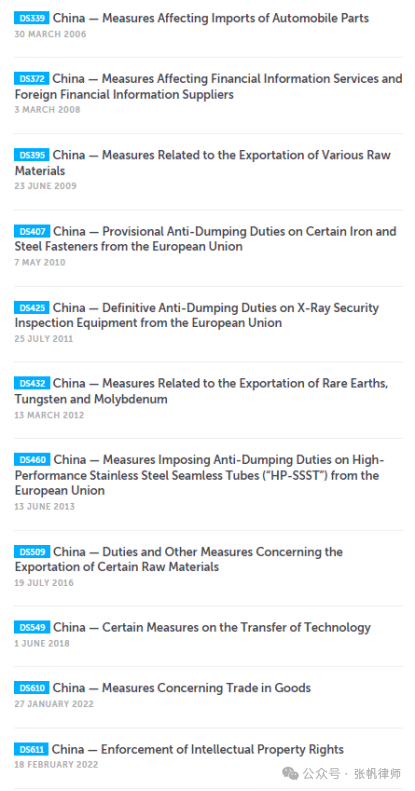

中国(不包含中国香港、中国澳门及中国台湾地区)作为申诉方共24起,被申诉方共49起。

中国(不包含中国香港、中国澳门及中国台湾地区)对欧盟发起的申诉案件共5起,最近的发生于2016年。

欧盟对中国(不包含中国香港、中国澳门及中国台湾地区)发起的申诉案件共11起,最近的发生于2022年。

六、WTO争端解决机制:

WTO争端解决机制是一个旨在解决成员国之间贸易争端的结构化流程,用于处理各国之间有关 WTO 协议适用的争端,包括与反倾销和反补贴措施有关的争端。

1.磋商阶段

申诉方要求与被诉方进行磋商,以友好方式解决争端。

持续时间: 最长60天。

如果磋商未能解决争端,申诉方可以请求设立专家组。

2. 专家组阶段

磋商请求后60天,如果未达成解决方案,申诉方可以请求设立专家组,专家组成员必须在20天内选定。

专家组应在成立后的6个月内发布初步报告(紧急情况下为3个月)

专家组应在9个月内发布最终报告,该最终报告会分发给所有WTO成员

3. 上诉审查(如适用)

任一方可以在专家组报告分发后的60天内提出上诉。上诉机构有90天时间发布其报告。上诉机构的报告为最终报告,必须由DSB采纳。

七、上诉机构危机:

上诉机构于 1995 年根据《关于争端解决规则和程序的谅解》(DSU)第 17 条成立。它是一个由七人组成的常设机构,负责听取世贸组织成员提起的争端中专家组发布的报告的上诉。上诉机构可以维持、修改或推翻专家组的法律调查结果和结论,上诉机构报告由争端解决机构(DSB)通过,除非所有成员决定不通过。上诉机构的所在地位于瑞士日内瓦。

自 2019 年 12 月 11 日起,由于上诉机构的席位空缺,无法审查上诉。上一任最后上诉机构成员的任期于 2020 年 11 月 30 日到期。

上诉机构不再能够就贸易争端做出具有约束力的决议。

八、上诉无效:

如果争端一方(例如欧盟)在当前情况下提出上诉,则上诉实际上将进入法律无效状态。这意味着在上诉解决之前,专家组裁决不会被采纳或执行,但由于上诉机构无法正常运作,上诉无法进行。这种情况导致争端悬而未决,专家组裁决不具有约束力。

九、替代解决方案:

1.双方协商解决:

为了避免僵局,一些成员国可能通过双边协议,决定暂时不使用上诉程序,接受专家组报告为最终裁决。

2.多方临时仲裁安排(MPIA):

为应对上诉机构的失灵,包括欧盟、中国在内的多个 WTO 成员国建立了一种替代机制,即 MPIA。根据这一安排,在本案后续中,如果一方不服专家组报告,可以将争议提交MPIA进行上诉仲裁,该仲裁的裁决具有约束力。